A batalha das maquininhas

No débito ou no crédito, os grandes bancos brasileiros dominam as transações com os cartões. Mas novas regras incentivam o avanço de competidores menores

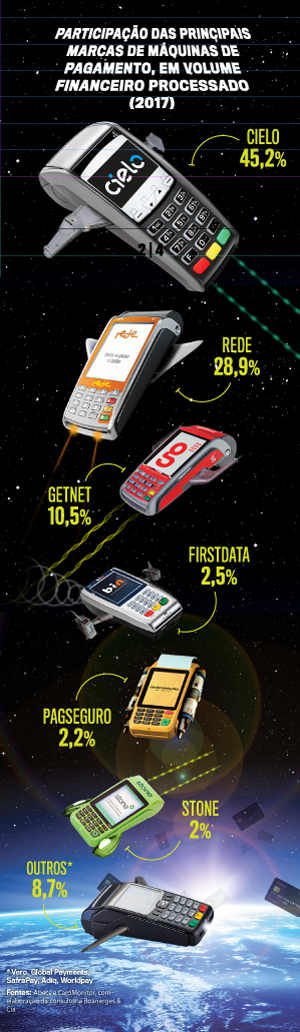

A cada segundo, 400 brasileiros fazem algum tipo de transação econômica com o cartão de débito ou de crédito. Ao ano, o total movimentado atinge nada menos que 1,3 trilhão de reais. Seguros (quase sempre) e práticos, os cartões deverão superar o dinheiro vivo como o principal meio de pagamento até 2027. Os cheques, que vinte anos atrás eram responsáveis por metade das operações feitas em reais na economia, agora não representam mais do que 1%. Enquanto não sofre a ameaça das moedas virtuais, como o bitcoin, o “dinheiro de plástico” é por excelência a forma de pagamento da nova economia. Por isso mesmo, nos bastidores desse mercado em rápida expansão, existe uma guerra acirrada entre as operadoras das maquininhas comerciais. No Brasil, o negócio é dominado pelos grandes bancos, mas aos poucos, graças a regras recentes que incentivaram a competição, novas empresas começam a ganhar clientes e a arranhar a liderança dos antigos operadores (veja os principais competidores e sua fatia de mercado na ilustração ao lado).

Até 2010, a Cielo, controlada pelo Banco do Brasil e pelo Bradesco, e a Rede, do Itaú, chefiavam, juntas, mais de 90% do total transacionado por meio das maquininhas. Ambas as operadoras ainda seguem na liderança absoluta, mas a participação delas no mercado recuou para pouco mais de 70%. A mudança é um sintoma direto da mexida na regulamentação, que deu aos comerciantes mais opções de prestadores de serviços de transações com cartões. Antes, as operadoras podiam ter exclusividade com determinada bandeira de cartões. As máquinas da Cielo (antiga Visanet), por exemplo, aceitavam apenas Visa, enquanto a Redecard (atual Rede) ficava com a Mastercard. Isso obrigava os comerciantes a dispor de várias máquinas, com diferentes operadoras. Era um custo a mais. Além disso, esse duopólio dificultava a entrada de novos fornecedores, porque era difícil competir com dois gigantes que já dispunham de uma rede extensa e bem estabelecida de clientes.

Com a mudança na lei, as máquinas da Rede ficaram obrigadas a aceitar Visa, e as da Cielo precisavam passar a Mastercard. Ao quebrar a exclusividade, o Banco Central procurou incentivar a competição e, com isso, derrubar os custos para os comerciantes. Deu certo: a competição foi claramente estimulada, o mercado ganhou certo dinamismo, mas a coisa funcionou apenas até determinado ponto. A estimativa de redução de custo com tarifas, por exemplo, chegava a 25%. Na prática, a queda ficou em apenas 5%.

Os bancões encontraram uma artimanha para preservar seu domínio. O Banco do Brasil e o Bradesco, da Cielo, criaram a bandeira Elo, em parceria com a Caixa, e começaram a empurrar a novidade aos montes para os seus clientes. Já a Rede, cujo principal dono é o banco Itaú, comprou a bandeira Hipercard, que domina boa parte do mercado consumidor do Nordeste. O truque foi recorrer à velha exclusividade: os cartões Elo eram aceitos somente em máquinas Cielo, e os cartões Hipercard somente nas da Rede. Foi um drible à mudança imposta pelo BC. Qualquer máquina era obrigada a passar os cartões Visa ou Master, mas existia a brecha, ao menos no entender das operadoras, para que houvesse exclusividade de bandeiras próprias. Mais uma vez, a competição ficou solapada, porque os bancos começaram a distribuir, preferencialmente, cartões com as bandeiras aceitas em suas respectivas máquinas. Somente em julho de 2017, depois da ação do BC e do Conselho Administrativo de Defesa Econômica (Cade), a distorção chegou ao fim.

“Até o ano passado, os comerciantes continuavam obrigados a ter mais de uma máquina para não deixar o cliente na mão”, diz Augusto Lins, presidente da Associação Brasileira de Instituições de Pagamentos (Abipag). Lins também é presidente da Stone, uma das marcas de maquininhas que surgiram após a quebra do duopólio. Ele falou a VEJA na condição de representante das empresas ingressantes no setor, e não aceitou abrir números da Stone porque a concorrência está acirrada e vigilante. A Stone foi fundada em 2014 e tem como sócios o Banco BTG, o Banco Pan e o fundo Arpex. Conquistar espaço é difícil: apesar de oferecer taxas mais atrativas para os lojistas, a Stone tem apenas 2% do mercado, porcentual similar ao das outras pequenas concorrentes, como a PagSeguro, do UOL, e a Bin, do grupo americano First Data. Foram as taxas que levaram o empresário Fernando Itié a não optar por nenhuma das grandes empresas de maquininhas. “Nem foi necessário pagar taxa de adesão”, conta ele.

Para os menores, o jeito de ganhar clientes é buscar mercados menos explorados pelos maiores, como fez a PagSeguro. Fundada em 2006 pelo grupo de comunicação UOL, a empresa era uma plataforma de pagamentos pela internet e migrou para o mundo das maquininhas em 2014. Seu grande chamariz é a ausência de cobrança de aluguel do aparelho. Nas operadoras maiores, essa conta pode superar 100 reais ao mês. “A maioria dos nossos clientes é formada por pequenos e médios empreendedores, que antes não aceitavam cartão de crédito ou de débito”, diz Ricardo Dutra, presidente do UOL Conteúdo, Serviços e Meios de Pagamentos. Em janeiro, a empresa abriu capital no mercado americano. Mais de 2 bilhões de dólares foram captados com a venda das ações, marcando a mais bem-sucedida operação brasileira na bolsa de Nova York desde 2011. “A PagSeguro cresceu numa camada do comércio que, em grande parte, não tem sequer CNPJ. São, por exemplo, feirantes, taxistas e vendedores por catálogo”, avalia Boanerges Ramos Freire, da consultoria Boanerges & Cia.

O Banco Safra, com a SafraPay, adotou a estratégia oposta: brigar pelos peixes grandes. Boa parte dos gigantes varejistas já é cliente do Safra, mas usa as máquinas concorrentes. O banco lançou a sua marca de maquininha e tenta, com tarifas menores, roubar fatias da Cielo e da Rede. “É um mercado grande, altamente rentável, e muito concentrado. Por isso vimos uma grande oportunidade de negócio”, diz Gustavo Gomes, superintendente da SafraPay.

Os primeiros cartões de crédito desembarcaram no Brasil nos anos 1950, mas eram pouco usados. Apenas na década de 80 começaram a ter alguma relevância como alternativa aos talões de cheques. Os pagamentos eram feitos por meio de recibos emitidos em papel carbono — algo bem distante de toda a tecnologia de hoje, que permite transações instantâneas em qualquer canto do planeta conectado à rede de transmissão de dados. Hoje, os cartões são praticamente indispensáveis. O acirramento da competição vai dando resultados. Nos últimos meses, tanto Rede quanto Cielo anunciaram produtos parecidos aos oferecidos pelos concorrentes, em uma tentativa de recuperar o espaço perdido. Com isso, ganha o consumidor.

Com reportagem de Flávio Ismerim

Publicado em VEJA de 25 de abril de 2018, edição nº 2579

SEGUIR

SEGUIR

SEGUINDO

SEGUINDO

Polícia apreende namorada virtual de adolescente que matou a família no RJ

Polícia apreende namorada virtual de adolescente que matou a família no RJ Narrador da Globo, Luis Roberto é detonado nas redes após jogo do Flamengo

Narrador da Globo, Luis Roberto é detonado nas redes após jogo do Flamengo A revelação de João Vicente de Castro sobre Sandy

A revelação de João Vicente de Castro sobre Sandy Familiares de general preso reclamam de abandono e pressionam cúpula do Exército

Familiares de general preso reclamam de abandono e pressionam cúpula do Exército Nova onda de frio nesta terça, 1º: os estados que serão mais afetados, segundo o Inmet

Nova onda de frio nesta terça, 1º: os estados que serão mais afetados, segundo o Inmet