No seu auge, o banqueiro Luiz Cezar Fernandes atribuía boa parte do sucesso do Pactual, o banco de investimentos que fundara em 1983, ao fracasso dos planos econômicos baseados em fórmulas heterodoxas para debelar a inflação estratosférica que castigava o país desde os anos 1980. A cada fiasco de Brasília, o Pactual dobrava de tamanho. Foi assim no Plano Cruzado, em 1986, baseado no congelamento de preços, e com o Plano Collor, que fez o traumático confisco da poupança em 1990. O mérito era dividido com seus sócios. Paulo Guedes, futuro ministro da Economia, era craque em antever os desastres dessas soluções milagrosas, e André Jakurski criava as estratégias de investimento que maximizavam os lucros, quando as previsões se confirmavam. Por isso, o mercado se surpreendeu quando o trio recebeu com otimismo o Plano Real, implantado em julho de 1994, e apostou suas fichas — e o dinheiro dos clientes — no seu êxito. “Não foi fácil defender que o Real seria um sucesso”, afirma Fernandes, trinta anos depois. Aos mais aflitos, o banqueiro ressaltava a consistência do plano e a qualidade dos técnicos que o formularam. “Não havia malucos na equipe.”

Enquanto os sócios do Pactual sonhavam com o sucesso do Real, os demais banqueiros perdiam o sono. Após anos de descontrole dos preços, a sobrevivência da maioria dos bancos dependia da inflação alta. As instituições se valiam do floating, termo em inglês que designa o período em que o dinheiro já saiu da conta de alguém mas ainda não foi depositado na conta do destinatário. Naquela época, uma simples transferência bancária demorava dias para ser concluída. Enquanto isso, a hiperinflação corroía o valor real da moeda. Quando os recursos chegavam à conta do credor, já valiam menos do que no dia em que haviam saído do bolso do devedor. Essa demora era estratégica para os bancos, que aproveitavam o período em que o dinheiro estava em trânsito para aplicá-lo em operações de curtíssimo prazo, remuneradas pela inflação e por juros, e embolsavam os ganhos. A prática foi fundamental para que as instituições mantivessem boas margens de lucro. Em 1993, quando a inflação anual bateu em 2 500%, o setor viu a rentabilidade sobre o patrimônio líquido crescer para 12,3%, ante 8,9% em 1992, quando os preços subiram “apenas” 1 158%. “De certo modo, os bancos eram sócios desse processo vicioso criado pela inflação elevada”, afirma Isaac Sidney, presidente da Febraban, a federação dos bancos.

O êxito imediato do Real implodiu essa ciranda. A despedida do cruzeiro real, moeda criada em agosto de 1993, foi marcada por uma inflação mensal de 47,5% em junho de 1994. No mês seguinte, com a entrada em circulação do real, o IPCA (índice de preços ao consumidor amplo) desabou para 6,8%. Para os padrões da época, foi uma conquista e tanto. Mas, para muitos bancos, significou o fim instantâneo do seu sustento e a necessidade urgente de se reinventar. O primeiro obstáculo era a atrofia do mercado de crédito, pilar do sistema financeiro em economias saudáveis.

Com a inflação alta, quem tinha dinheiro aplicava nas mesmas operações de curtíssimo prazo, como o famoso overnight. “Para os bancos, isso era uma grande desvantagem, porque não conseguiam captar recursos e, portanto, não era possível conceder empréstimos com prazos maiores”, diz Henrique Meirelles, ex-presidente do Banco Central que, em 1994, comandava as operações brasileiras do BankBoston. “Um prazo de sessenta dias para pagar um empréstimo já era considerado longo.” Além de emprestar pouco, os bancos também emprestavam mal. A análise de crédito era pouco rigorosa, e a inadimplência era tolerada, diante da renda obtida com o floating. “O ganho com a inflação era tão grande, que não fazia diferença se o tomador pagava”, diz Paula Oliveira, técnica do Banco Central e coautora do livro As Novas Fronteiras da Supervisão. Logo ficou claro que muitas instituições estavam descapitalizadas e corriam o risco de quebrar.

A situação dos bancos estatais também era alarmante. Sua principal função era financiar a máquina pública, que, em vez de quitar os empréstimos, se endividava cada vez mais. Para manter a roda girando, esses bancos captavam dinheiro no mercado, por meio da emissão de títulos. O sistema era ruim em vários aspectos. Primeiro, incentivava a irresponsabilidade fiscal da União e dos estados. Segundo, a inadimplência dos entes federados só crescia. Por fim, a emissão de títulos significava, na prática, a criação de moeda por canais paralelos, pressionando ainda mais a inflação. “O Brasil tinha 33 bancos centrais estaduais”, afirma Gustavo Franco, que comandou o BC entre agosto de 1997 e março de 1999. “Era preciso extinguir todos eles, não apenas porque estavam quebrados, mas porque exerciam uma função totalmente distorcida.” A extinção em massa não tardou a assombrar o setor financeiro. Em dezembro de 1994, o BC decretou a intervenção no Banespa e no Banerj, que pertenciam, respectivamente, aos governos de São Paulo e do Rio de Janeiro. Eram os primeiros sinais da grave crise bancária que o Brasil enfrentaria nos anos seguintes. Entre 1994 e 1998, mais de 100 bancos públicos e privados sofreram algum grau de intervenção do BC, sendo que 42 foram liquidados.

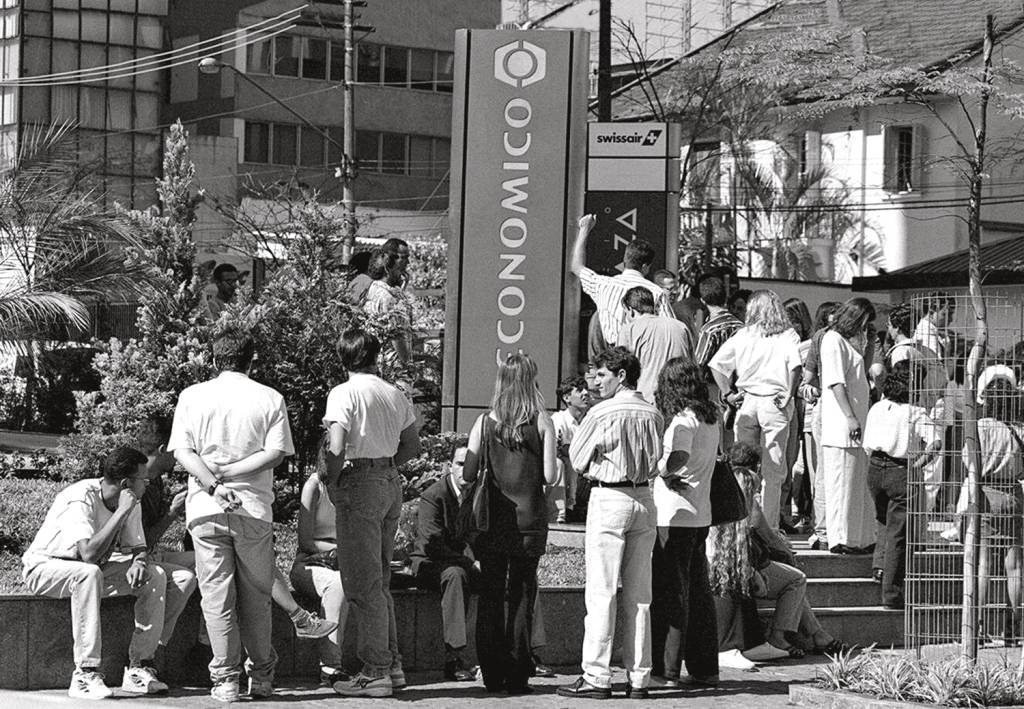

A reestruturação do setor bancário foi um dos grandes legados do Plano Real ao país. “O Real corrigiu graves desequilíbrios. Hoje, temos o privilégio de contar com um sistema bancário sólido, eficiente e bem regulado”, afirma Gustavo Loyola, que foi presidente do Banco Central de junho de 1995 a agosto de 1997. Coube a ele a missão de evitar que a quebradeira do setor se agravasse, a ponto de empurrar o Real para o fracasso. Três programas de socorro aos bancos foram lançados. O primeiro foi o Proer, em 1995, focado nas instituições privadas, como o Banco Econômico, o Nacional e o Bamerindus. Em 1996, veio o Proes, para sanear e privatizar os bancos estaduais. Em 2001, o Proef visava reestruturar os bancos federais. Além de enfrentar uma ruidosa oposição política no Congresso, que culminou na instalação de uma Comissão Parlamentar de Inquérito em meados de 1999, os programas custaram caro aos cofres públicos. Ilan Goldfajn, outro ex-presidente do BC, estima que, entre 1995 e junho de 2002, o impacto fiscal somado dos programas correspondeu a 8,65% do produto interno bruto. Para Loyola, contudo, não havia escolha. “Não queríamos proteger os banqueiros, mas sim os poupadores”, diz. Essa intenção levou o então presidente Fernando Henrique Cardoso a assinar a Lei nº 9.447, em março de 1997, tornando indisponível o patrimônio dos donos de bancos problemáticos.

A abertura do mercado financeiro a grupos internacionais também ganhou impulso naquele momento, apesar da forte resistência. A Constituição de 1988 proibia a entrada de estrangeiros no setor. Com a maioria dos bancos privados brasileiros sem dinheiro, e precisando privatizar os estaduais, o governo recorreu a uma brecha da lei, que previa que o presidente da República poderia autorizar a entrada em casos de “interesse nacional”. A brecha viabilizou, entre outros negócios, a venda do Banespa para o Santander por 7 bilhões de reais em 2000. Ela permitiu, ainda, que o número de bancos estrangeiros ou controlados por capital externo subisse de 38, em 1995, para 70 em 2000.

Aos poucos, o BC também ganhou musculatura: treinou técnicos em fiscalização no exterior, endureceu normas, aderiu ao BIS, conhecido como o “Banco Central dos bancos centrais”, e passou a se pautar pelo Acordo de Basileia, que indicava a porcentagem mínima recomendada de capital próprio dos bancos em operações de crédito. Outro avanço foi a ampliação das possibilidades de intervenção. Antes do Real, o BC só tinha duas opções, diante de um banco que naufragava: não fazer nada, ou esperar que fosse a pique e adotar uma medida drástica, como liquidá-lo ou buscar um novo dono para ele. Novas regras autorizaram o BC a intervir bem antes de um desastre, obrigando, por exemplo, que os controladores injetassem capital em uma instituição que enfrenta problemas de liquidez.

Os bancos privados também não ficaram parados. Para compensar a perda das receitas inflacionárias, instituíram taxas e tarifas pelos serviços prestados aos clientes. A abertura de agências bancárias perdeu importância, e a informatização tornou as instituições mais enxutas. Para Meirelles, ao estabilizar a economia, o Plano Real “permitiu que os bancos analisassem os riscos com maior segurança, emprestassem a prazos maiores e cumprissem a sua função básica de financiar a produção e o consumo”. Trinta anos depois, o setor continua colhendo frutos. “Muitas inovações, como o Pix e o Open Banking, só foram possíveis porque o Real estabilizou a moeda”, afirma Fernandes, o fundador do Pactual. “É muito difícil, para quem chega agora ao mercado, entender que tudo isso é consequência do que começou em 1994.”

Publicado em VEJA, junho de 2024, edição VEJA Negócios nº 3

Após PF ter recuperado dados apagados de equipamentos eletrônicos, Mauro Cid é convocado para novo depoimento

Após PF ter recuperado dados apagados de equipamentos eletrônicos, Mauro Cid é convocado para novo depoimento Quarenta anos da maior e mais divertida farsa da história do rock’n’roll

Quarenta anos da maior e mais divertida farsa da história do rock’n’roll As três atividades econômicas do PCC que mais preocupam as autoridades

As três atividades econômicas do PCC que mais preocupam as autoridades As dívidas do homem que explodiu bombas na frente do STF

As dívidas do homem que explodiu bombas na frente do STF O novo desafio de Paloma Duarte após o arrasa-quarteirão ‘Pedaço de Mim’

O novo desafio de Paloma Duarte após o arrasa-quarteirão ‘Pedaço de Mim’