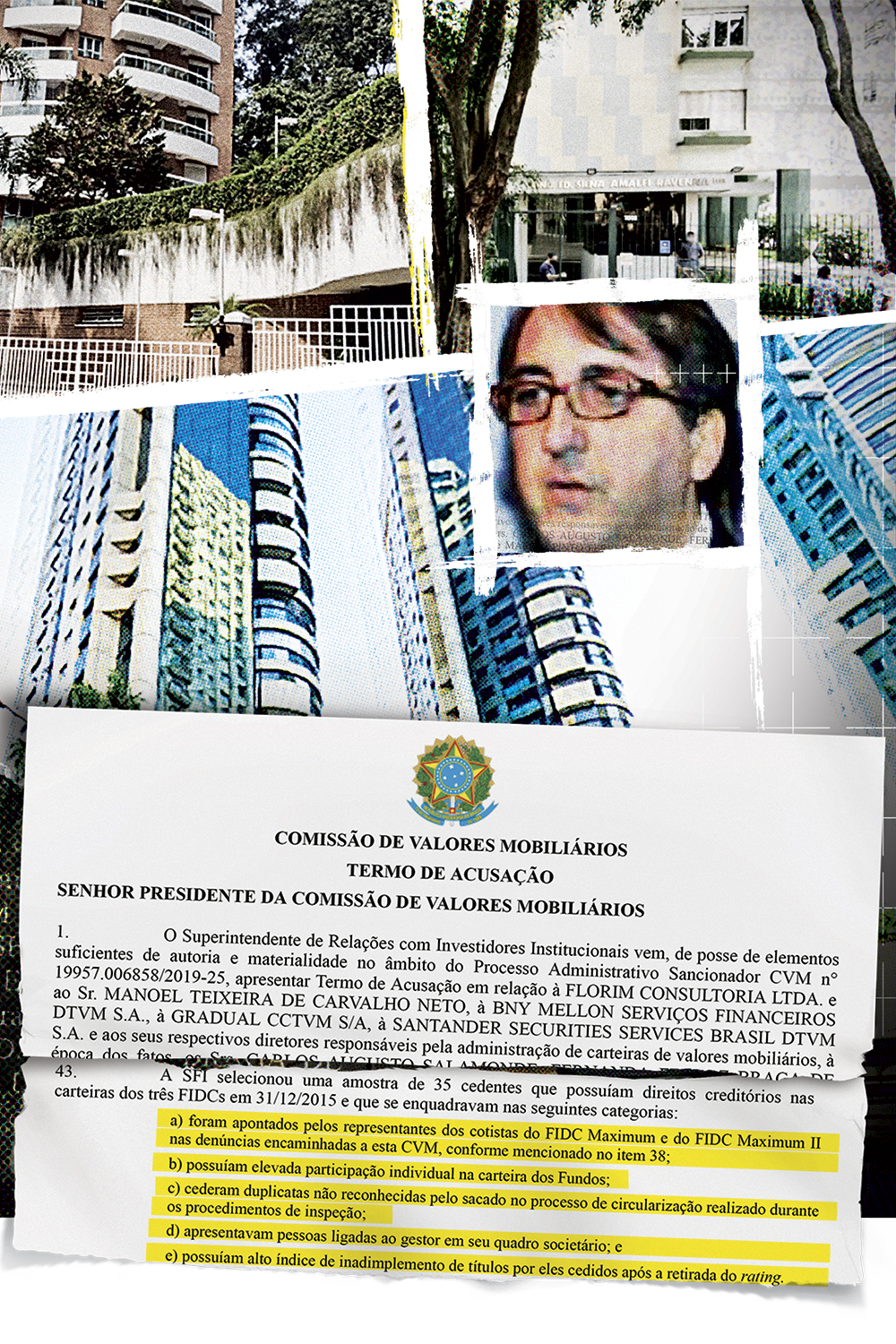

O ecossistema das altas finanças de São Paulo abrange um território bem delimitado na Zona Sul da cidade, incluindo não apenas os edifícios suntuosos na região da Avenida Faria Lima e Berrini, mas também restaurantes caros e vetustos do porte do francês La Tambouille e instituições aristocráticas como o centenário Club Athletico Paulistano. São exatamente esses os lugares que o economista Manoel Carvalho Neto, 66 anos, gosta de frequentar. Dono de um currículo vistoso construído entre as décadas de 80 e 90 com longas passagens pela diretoria de importantes instituições financeiras, entre elas Chase Manhattan (comprado posteriormente pelo J.P. Morgan), e BankBoston (incorporado ao Bank of America), Carvalho segue ainda hoje com uma rotina inabalável entre esses endereços, principalmente no que diz respeito aos restaurantes e ao clube. Seu prestígio e reputação, no entanto, são muito diferentes dos que teve no passado. Alguns frequentadores desses mesmos ambientes chegam a defini-lo como uma versão local do consultor financeiro americano Bernard Madoff (1938-2021), que construiu uma poderosa rede de clientes a partir de conexões pessoais, cometeu uma fraude bilionária e passou os últimos treze anos de sua vida na cadeia. No caso de Carvalho, estima-se que o rombo provocado por meio de sua gestora de fundos de investimento Silverado, rebatizada recentemente de Florim Consultoria, é de 560 milhões de reais, valor que estava sob gestão no início de 2016 — corrigido pela inflação seria algo entre 714 milhões de reais. O caso, que pode ter um desdobramento na Justiça ainda neste ano, é investigado pelo Ministério Público Federal, pela Comissão de Valores Mobiliários e pela Polícia Federal e está entre os maiores desse tipo no mercado financeiro brasileiro.

A especialidade da Silverado era montar fundos de direitos creditórios, os chamados FIDCs. Esse complexo instrumento é uma das formas preferidas para grandes investidores que buscam rendimentos em renda fixa com crédito corporativo (aliás, um dos investimentos que vêm crescendo novamente em razão do mau momento da bolsa). Funciona da seguinte maneira: uma empresa tem valores a receber de outra por produtos ou serviços vendidos, mas, para antecipar o dinheiro, mesmo que por um menor valor, oferece a um fundo de investimentos os seus recebíveis, ou seja, o direito de receber o valor completo no futuro. Quando a transação envolve organizações bem estabelecidas — como são os casos da estatal Petrobras, da mineradora Vale, da varejista B2W e do frigorífico Marfrig, das quais a Silverado afirmava deter créditos —, o risco para o investidor é considerado mínimo. O problema, no caso da gestora de Carvalho, é que muitos dos tais créditos não existiam. Para acobertar a falta de lastro, a gestora teria usado como cedentes dos tais recebíveis pelo menos nove empresas de fachada, em nome de Carvalho ou de pessoas próximas. Com décadas de atuação ilibada no mercado financeiro, Carvalho garantia a confiabilidade a suas operações e tinha carta branca para operar. A Silverado controlava fundos privativos, com poucos cotistas, envolvendo grandes instituições financeiras e escritórios de investimentos familiares, tendo clientes do porte de J.P. Morgan, SulAmérica Investimentos e instituições pertencentes a clãs que fizeram fortuna em diversos setores da economia, como a Aguassanta, da família Ometto, e BSPar, dos Studart Gomes, do Ceará.

Todos, evidentemente, foram pegos de surpresa quando o escândalo veio à tona, em fevereiro de 2016. Desde sua fundação, a Silverado era conhecida por ter um baixíssimo histórico de inadimplência. O sinal amarelo foi dado pela agência de risco Standard & Poor’s, que simplesmente retirou qualquer avaliação de rating para os fundos de recebíveis da gestora. A agência alegou que os fundos não apresentavam qualidade satisfatória para ser classificados. Os cotistas criaram então um comitê de credores, que começou a averiguar o ocorrido — o dinheiro não estava mais lá — e a tentar recuperar judicialmente o montante aportado. Decidiram incluir na denúncia representantes de instituições que faziam a administração e custódia dos fundos, como os bancos BNY Mellon, Santander Securities e Deutsche Bank, para que fossem solidárias na recuperação de parte dos recursos, sob a acusação de que não teriam feito a diligência necessária para garantir a confiabilidade das operações da Silverado. Elas se defenderam ao declarar que não cometeram nenhuma irregularidade e que ainda ajudaram a revelar a fraude. Procurados, Carvalho e o seu advogado não responderam a VEJA.

Uma investigação da Comissão Valores Mobiliários (CVM), concluída em outubro de 2019, foi taxativa quanto à responsabilidade de Carvalho, com o entendimento de que irregularidades foram cometidas em pelo menos três de seus fundos. Esse processo segue sob análise do relator e ainda não tem data definida para julgamento. Já uma ação penal contra o economista pode resultar, se somadas as penas previstas, em até 32 anos de prisão. Segundo o inquérito da Polícia Federal sobre o caso, companhias abertas por ele ou por sócios anos antes da fraude emitiam notas fiscais e faturas, que foram adquiridas pelos três FIDCs da Silverado, “esquentando” as notas frias. Assim, durante três anos, entre 2013 a 2016, o golpe cresceu como uma bola de neve. É pouco provável, agora, que as quantias sejam recuperadas. “Infelizmente, a fraude aconteceu no auge da Lava-Jato e a PF só tinha olhos para essa operação. Isso atrasou o processo”, diz, sob condição de sigilo, um dos investidores lesados. Fora isso, ainda está em elaboração um laudo pericial necessário para uma ação indenizatória a ser julgada no Tribunal de Justiça de São Paulo, que pode ficar pronto este ano, acreditam os credores.

Em meio à investigação há indícios de que Carvalho se preparou, com alguns anos de antecedência, para realizar um golpe financeiro, protegendo os seus ativos da Justiça. Ele registrou duas novas empresas na Junta Comercial de São Paulo (Jucesp), a partir de 2012, sediadas em Marília, no oeste paulista. Ambas tiveram aumento de capital entre 2012 e 2016 por meio de integralização de imóveis antes pertencentes ao núcleo familiar do gestor financeiro. Outros imóveis foram repassados a empresas já abertas por ele, das quais oito permanecem ativas. Também em 2012, Carvalho mudou seu regime de casamento com a esposa, Adrienne, de comunhão parcial para separação total de bens e, no ano passado, um divórcio consensual foi reconhecido em sentença judicial. Para especialistas em blindagem patrimonial, esse é um procedimento padrão para quem prevê possível indisponibilidade ou penhora de patrimônio. Ele fez ainda uma série de partilhas e doações de bens em vida, para os quatro filhos do casal. Dos quarenta imóveis que a família chegou a deter, onze foram integrados ao capital de empresas pertencentes a eles e outros doze, vendidos. Quatro novos imóveis foram adquiridos e valem hoje cerca de 4 milhões de reais. Enquanto aguardam o pronunciamento da Justiça, alguns dos clientes lesados continuam a encontrar Carvalho nas dependências do Paulistano ou nas mesas do La Tambouille.

Publicado em VEJA de 17 de novembro de 2021, edição nº 2764

O passado criminoso de um dos maiores campeões da música pop dos anos 80

O passado criminoso de um dos maiores campeões da música pop dos anos 80 As dívidas do homem que explodiu bombas na frente do STF

As dívidas do homem que explodiu bombas na frente do STF Banco rebaixa classificação do Brasil e aumenta aposta na Argentina

Banco rebaixa classificação do Brasil e aumenta aposta na Argentina A Geração Z está trocando o Spotify por uma tecnologia retrô

A Geração Z está trocando o Spotify por uma tecnologia retrô A data mais esperada pelos fãs de novelas entediados com ‘Mania de Você’

A data mais esperada pelos fãs de novelas entediados com ‘Mania de Você’