Casa própria em risco

Prestes a completar dez anos, o Minha Casa Minha Vida enfrenta ameaças de limitação de recursos num momento em que o déficit habitacional voltou a crescer

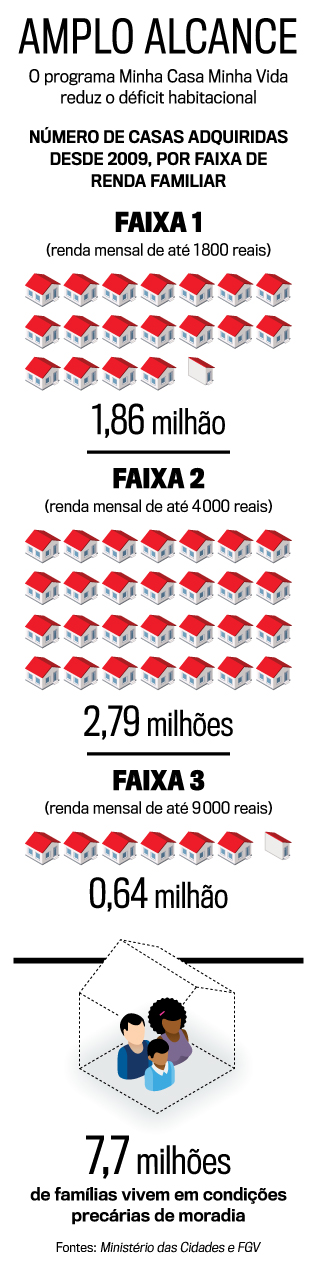

Mais de 7,7 milhões de famílias vivem em condições precárias de moradia no Brasil. Trata-se do maior patamar do déficit habitacional desde 2007, segundo levantamento da Fundação Getulio Vargas (FGV) em parceria com a Associação Brasileira de Incorporadoras Imobiliárias (Abrainc). Perto de completar uma década de existência, o programa Minha Casa Minha Vida provou-se importante para atacar o problema, mas enfrenta o risco da insuficiência de recursos para atender a essa necessidade crescente. Eis um dos principais desafios do presidente eleito Jair Bolsonaro na área de política urbana. Durante a campanha, ele afirmou que pretende dar continuidade ao programa, trocando o nome para Casa Brasileira, porém não apresentou detalhes dos seus planos.

A crise econômica de 2014 a 2017 agravou um quadro que já era delicado. A renda familiar encolheu, por causa do desemprego, enquanto o aumento da inadimplência dificultou o acesso ao crédito imobiliário. Os aluguéis também passaram a pressionar mais o orçamento das famílias, o que contribuiu largamente para precarizar ainda mais a situação habitacional. Mais de 40% do déficit total é composto de famílias que comprometem mais de 30% da renda mensal com aluguel.

O programa Minha Casa Minha Vida foi criado em 2009 pelo governo Lula com o objetivo de reduzir a carência de moradia, especialmente entre a população de renda mais baixa. Desde então, mais de 5 milhões de casas foram compradas por meio do programa (veja o quadro abaixo). Os investimentos somaram quase 500 bilhões de reais. Nos cinco primeiros anos, predominaram as contratações de casas pela chamada Faixa 1, destinadas a famílias que ganham até 1 800 reais por mês. Somente em 2013, foram mais de 500 000 unidades adquiridas. No entanto, com o agravamento da crise fiscal do governo, o número despencou: desde 2015, fica sempre abaixo de 100 000 unidades por ano. Isso porque cerca de 90% dos recursos destinados à construção de casas da Faixa 1 são tirados do caixa do governo. O beneficiário financia uma pequena parcela do valor do imóvel, sem a cobrança de juros. Restaram os imóveis das outras faixas, financiadas com recursos do Fundo de Garantia do Tempo de Serviço (FGTS). Na Faixa 2 (para famílias que ganham até 4 000 reais), os subsídios variam de 11% a 29% do valor total do imóvel. Na Faixa 3 (para famílias que ganham até 9 000 reais), não há subsídio direto, e sim financiamento subsidiado — ou seja, a taxas menores que as de mercado, mas compatíveis com a remuneração do FGTS.

O fato é que a manutenção do programa, mesmo que apoiada nas faixas superiores de renda, tem sido importante para diminuir o déficit habitacional. Houve uma diminuição nos indicadores de habitação inadequada (casas em locais irregulares ou construídas de forma precária), coabitação (quando mais de um núcleo familiar mora na mesma casa) e adensamento excessivo (quando mais de três pessoas habitam um único cômodo). Mas uma ressalva importante deve ser feita. Ana Maria Castelo, responsável pela pesquisa da FGV com a Abrainc, diz que o aumento do déficit pelas famílias que se enquadram no conceito de gasto excessivo com aluguel encobriu negativamente os avanços nas outras áreas. “Parte disso ocorreu porque a Faixa 1 era a principal forma de atender famílias de baixa renda que moram em centros urbanos e que comprometem grande parte da renda com aluguel”, diz ela. Bolsonaro, portanto, terá de lidar com esse dilema: como reduzir o déficit habitacional na faixa mais necessitada da população sem recorrer a subsídios.

Haverá, porém, desafios de financiamento também nas demais faixas de renda do Minha Casa Minha Vida. O aumento do desemprego e os saques nas contas inativas do Fundo contribuíram para que o saldo do FGTS ficasse no vermelho. A Caixa, administradora do Fundo, tem liberado recursos a conta-gotas. Um levantamento recente mostrou que praticamente metade de todos os imóveis vendidos nas dezenove principais áreas urbanas do Brasil está no âmbito do Minha Casa Minha Vida. As construtoras adaptaram-se para entrar nesse mercado como forma de sobrevivência na crise. Um exemplo é um bairro inteiro que está sendo erguido pela MRV na Zona Norte de São Paulo, com 7 500 apartamentos em 25 torres.

Na campanha, Bolsonaro prometeu ampliar o escopo dos financiamentos, permitindo que creches sejam construídas com recursos do FGTS, além de reduzir os juros cobrados dos beneficiários. A intenção é boa, mas a conta não fecha. “O FGTS é um cobertor curto para atender a todas essas necessidades. Será preciso discutir prioridades”, diz Juliana Inhasz, professora do Insper. A sustentabilidade do programa está em risco, portanto, diante do estrangulamento dos recursos do FGTS. Se não houver uma recuperação significativa do emprego formal a curto prazo, capaz de recompor as contribuições de trabalhadores para o Fundo, será difícil ampliar o programa, ao menos com essa fonte de financiamento.

Agora, com regras mais claras

O Senado aprovou um conjunto de regras para o distrato, nome dado à rescisão, pelo comprador, do contrato de aquisição de um imóvel novo. O texto do projeto, que já havia passado pela Câmara (mas foi alterado no Senado e, portanto, precisará voltar à Casa), determina que a multa para essa ocorrência poderá ser de até 50% do valor total já pago. Atualmente, não há previsão em lei. Em geral, incorporadoras e construtoras estipulam, em contrato, multa de 20% a 25% do montante quitado. Mas ações na Justiça não raro determinam a devolução de 85% a 90% ao comprador, o que tem gerado queixas das empresas. O projeto, portanto, deve reduzir as disputas judiciais — ao mesmo tempo em que salgam o bolso do comprador que venha a desistir do imóvel.

O número de distratos disparou nos últimos anos com a recessão econômica, que ampliou o desemprego e diminuiu a renda dos trabalhadores. Muitas famílias não conseguiram manter os pagamentos acordados na compra do imóvel. O aumento do rigor dos bancos também afetou a aprovação de financiamentos imobiliários. A dissolução de contratos e o crescimento da taxa de vacância em imóveis já prontos levaram incorporadoras a baixar o valor das unidades à venda. Em um círculo vicioso, muitas pessoas que haviam pago mais caro decidiram rescindir o contrato para buscar imóveis mais baratos. Em 2014, três em cada dez imóveis vendidos eram devolvidos. No caso de apartamentos de médio e alto padrão, o índice superou 50%.

A fixação de uma multa por lei já ocorre em outros países. Nos Estados Unidos, na França e na Argentina, por exemplo, quem desiste do imóvel perde 100% dos recursos já pagos. Em tese, a criação de regras com força de lei é benéfica para consumidores e vendedores. Mas, além da imposição da multa, o projeto foi alterado no Congresso de tal forma que, segundo especialistas, passou a refletir um desequilíbrio de forças em favor das empresas. As incorporadoras não sofrerão penalidade alguma se atrasarem em até seis meses a entrega do imóvel. Hoje, as punições por atraso são descritas em contrato e, dependendo do caso, pode haver penalidade a partir do primeiro dia depois da previsão da entrega das chaves. É imperioso, portanto, que os deputados promovam alterações para que as empresas também sejam motivadas, por lei, a cumprir com suas obrigações em dia.

Publicado em VEJA de 5 de dezembro de 2018, edição nº 2611

SEGUIR

SEGUIR

SEGUINDO

SEGUINDO