Governo de São Paulo lança oferta de privatização da Sabesp

Candidatos a acionista de referência, que vai adquirir 15% dos papéis, devem apresentar suas propostas até 28 de junho

O governo de São Paulo divulgou nesta sexta-feira, 21, o cronograma da privatização da Sabesp (Companhia de Saneamento Básico de SP). O anúncio foi feito pela secretária de Meio Ambiente, Infraestrutura e Logística, Natalia Resende, e pelo secretário de Parcerias em Investimentos, Rafael Benini.

O cronograma apresentado indica que os candidatos a acionista de referência, que vai adquirir 15% dos papéis, devem apresentar suas propostas de 24 a 28 de junho. O escolhido será conhecido em 16 de julho. A precificação da oferta será feita em 18 de julho e a liquidação da operação deve ocorrer em 22 de julho.

A participação do governo de SP na Sabesp vai cair dos atuais 50,3% para 18,3%. O acionista de referência vai adquirir 15%, já a parcela negociada no mercado vai crescer 17 pontos percentuais.

Bookbuilding

Além do preço da ação e cobertura mínima, o governo definiu uma condição adicional ao modelo de vendas dos papéis para a privatização da companhia: inclui dois books para o bookbuilding (onde os investidores fazem suas ofertas) e os dois melhores preços serão considerados.

Isso significa que, no processo de venda das ações da Sabesp, haverá dois grupos de investidores competindo para oferecer o melhor preço. Cada investidor deve garantir que sua oferta cubra um número mínimo de ações para participar. Será escolhido o investidor com a oferta que tiver o preço mais alto, considerando também a quantidade mínima de ações que ele se compromete a comprar.

Conhecida como right to match, a nova condição definida na última reunião concede o direito de o investidor igualar a oferta. Se um investidor oferecer o menor preço ponderado no bookbuilding, mas sua oferta cobrir a maior quantidade de ações, ele terá a chance de igualar a oferta do competidor que ofereceu o maior preço. Esse direito permite que o investidor com a melhor combinação de preço e quantidade tenha a oportunidade de melhorar sua oferta e vencer a competição.

O modelo também prevê uma condição para que o estado não receba menos do que o valor desejado pela venda de ações da Sabesp. Assim, se o preço final determinado pelo processo de bookbuilding for menor do que o preço inicialmente proposto por um investidor de referência, esse investidor será obrigado a pagar a diferença ao governo de São Paulo após o fechamento da oferta.

Segundo o governo, os detalhes específicos dos preços e da quantidade mínima de ações que cada investidor deve comprar serão divulgados somente após a conclusão da oferta.

Quarenta anos da maior e mais divertida farsa da história do rock’n’roll

Quarenta anos da maior e mais divertida farsa da história do rock’n’roll Público toma atitude contra personagem de ‘Mania de Você’

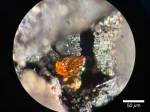

Público toma atitude contra personagem de ‘Mania de Você’ Pesquisadores encontram âmbar na Antártica: o que isso significa?

Pesquisadores encontram âmbar na Antártica: o que isso significa? PGR vê crime em discurso de bolsonarista contra religiões africanas

PGR vê crime em discurso de bolsonarista contra religiões africanas As três atividades econômicas do PCC que mais preocupam as autoridades

As três atividades econômicas do PCC que mais preocupam as autoridades