O impacto do escândalo da Americanas no sistema financeiro brasileiro

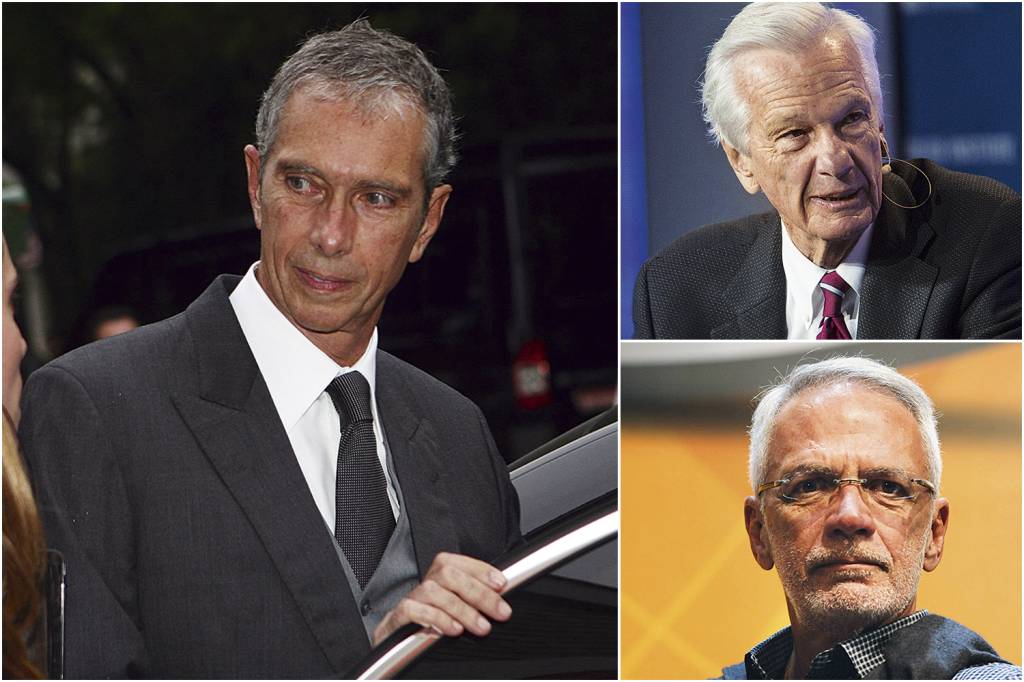

Rombo de 43 bilhões de reais no grupo cria ondas de choque no mercado e põe em xeque a reputação dos três homens mais ricos do país

O ano mal havia começado quando, no dia 3 de janeiro, os funcionários da varejista Americanas se reuniram em uma grande transmissão ao vivo pela internet para ouvir sobre o futuro da empresa. No centro das atenções estava o carioca Sergio Rial, recém-empossado como novo executivo-chefe, vindo de incensada trajetória no comando do banco Santander. Em sua mensagem, Rial foi puro otimismo, desenhou um cenário róseo para a companhia e alimentou o espírito combativo dos ouvintes. Na semana seguinte, uma hecatombe se abateu sobre a empresa e, em 12 de janeiro, lá estava Rial novamente no centro das telas de computadores, dessa vez tentando se justificar para um grupo de 1 000 investidores reunidos pelo banco BTG. Naquela manhã, a euforia da semana anterior ganhou tom de velório com Rial procurando explicar um comunicado divulgado na noite anterior em que anunciou sua renúncia ao cargo por ter encontrado “inconsistências” contábeis de 20 bilhões de reais no balanço da empresa.

As justificativas sobre o ocorrido foram vagas e superficiais, mas Rial apontava que o rombo decorreu de problemas nos registros de empréstimos captados pela empresa em grandes bancos para financiar o pagamento a fornecedores, indevidamente registrados como pagamentos a fornecedores e não como débitos financeiros. Mais tarde, a própria Americanas reconheceu que tal valor se somava a uma dívida bruta de 19,3 bilhões de reais, o que catapultava o rombo à casa dos 40 bilhões de reais, valor posteriormente acrescido de outros 3 bilhões de reais. É muito para uma empresa com patrimônio líquido de 14,7 bilhões de reais, que tinha um valor de mercado de 10,8 bilhões de reais e que trazia um resultado líquido anual de 3 bilhões de reais, valor insuficiente até para pagar os juros do valor devido.

Uma vez aceso o estopim, a bomba explodiu. As ações da empresa despencaram 80%, pulverizando 9,6 bilhões de reais de seu valor, em uma semana. Para os fundos de investimentos que divulgaram recentemente ter papéis da Americanas em suas carteiras, as perdas foram de 4,2 bilhões de reais em apenas um dia. A Avenida Faria Lima, centro financeiro do país, entrou em frenesi. Os bancos credores viram no discurso de Rial uma tentativa dos bilionários Jorge Paulo Lemann, Marcel Telles e Carlos Alberto Sicupira, sócios majoritários da varejista, de “socializar o prejuízo” com as instituições. Rial sinalizou que eles estavam dispostos a bancar 6 bilhões de reais do rombo. Vista como inaceitável pelo mercado, a proposta levou a uma batalha judicial. A Americanas conseguiu na sexta 13 uma decisão cautelar favorável para se preservar de eventuais execuções pelos credores por trinta dias, em preparação para a recuperação judicial que foi pedida pela empresa na quinta, 19, na Justiça do Rio de Janeiro.

Do lado oposto, a reação veio com firmeza. Em uma dureza explícita, a petição assinada pelos representantes do BTG à Justiça para derrubar a proteção à Americanas tratou de bater forte em Lemann, Telles e Sicupira — definidos como “os três homens mais ricos do Brasil, ungidos como uma espécie de semideuses do capitalismo mundial ‘do bem’, pegos com a mão no caixa”. No documento, a iniciativa da Americanas foi qualificada como “o fraudador pedindo às barras da Justiça proteção ‘contra’ a sua própria fraude”. Um grande baque para a varejista veio na quarta-feira 18, quando a Justiça do Rio de Janeiro concedeu liminar ao banco, que ganhou o direto de executar a dívida de 1,2 bilhão de reais da empresa. “Essa é uma briga que vai mostrar se o mercado brasileiro amadureceu. Será um grande teste”, define o advogado José Roberto Castro Neves, um dos representantes do BTG.

Nesse ponto, o conflito já havia escalado para além das fronteiras brasileiras. Os bancos nova-iorquinos Bank of America e Goldman Sachs, que mantinham contratos de derivativos com a Americanas, se alinharam aos congêneres brasileiros com ações contra a varejista. Em outra frente, o britânico Rothschild & Co. foi contratado por Lemann, Telles e Sicupira para representar a empresa. “Tenho conversado 24 horas por dia com grandes fundos, family offices, gestores brasileiros e estrangeiros”, diz o advogado André Almeida, que impetrou a maior ação contra a Petrobras em Nova York. “Vamos pedir na Justiça americana o ressarcimento dos 20 bilhões de dólares e multas punitivas por danos, uma ação bilionária. Os controladores têm caixa para pagar.”

O terremoto das Americanas é emblemático sob muitos aspectos. Considerado por vários analistas como o maior exemplo do anticapitalismo brasileiro, chama a atenção pelo tamanho, pelos estragos que provocou — e que pode ainda provocar — e, principalmente, pela surpresa. Estima-se que, dada a extensão do prejuízo, as tais “inconsistências” (em bom português, “fraudes”, na opinião do mercado) vinham acontecendo há pelo menos cinco anos. A pergunta que ainda está longe de calar é como os mecanismos de controle do mercado de capitais brasileiro, passando por órgão reguladores, como a Comissão de Valores Mobiliários (CVM), a bolsa de valores B3 e uma auditoria independente — a da britânica PwC — não foram capazes de identificar a gestação do rombo. “Um golpe dessa magnitude tem o condão de afugentar investidores do ainda incipiente mercado de capitais brasileiro”, afirma Aurelio Valporto, presidente da Associação Brasileira de Investidores.

Fundada em 1929, na cidade de Niterói, a Americanas foi comprada em 1982 por Lemann, Telles e Sicupira quando os três ainda eram parte do Banco Garantia. No banco, já engendravam a cultura corporativa que se tornaria lendária no capitalismo brasileiro ao incorporar conceitos de meritocracia, concorrência agressiva, inflexibilidade nas negociações e obsessão por aquilo que os americanos chamam de botton line, a última linha dos balanços, o indicador do lucro. A partir da Americanas, adquirida em uma oferta hostil, o grupo partiu para a construção de um império global. Atualmente, por meio da holding 3G, o trio controla ícones do consumo mundial, como a maior cervejaria do mundo, a AB Inbev (dona de grandes marcas, entre elas a americana Budweiser), e a rede de fast food Burger King. Eles também compraram e juntaram em um único negócio dois gigantes das gôndolas americanas, a Kraft e a Heinz, em operação que tem como sócio o investidor mais famoso do planeta, Warren Buffett, amigo pessoal de Lemann. Ironicamente, foi justamente a operação que deu origem a esse leviatã corporativo que ameaça tisnar de forma constrangedora biografias que se tornaram sinônimo de sucesso.

Ainda há mais dúvidas do que certezas em torno da debacle da Americanas, mas sob a luz do escândalo alguns episódios recentes passaram a ser avaliados sob nova perspectiva. Em 2021, a companhia passou por uma grande reestruturação acionária que juntou suas operações físicas e digitais, e levou Lemann, Telles e Sicupira a deixarem a posição de controladores para se tornarem acionistas de referência, com 31% do negócio. É corrente no mercado que Lemann e Telles, encantados com o setor cervejeiro, tinham pouco interesse na Americanas e que Sicupira tornou-se o homem de frente da companhia, sendo considerado o responsável por cada movimento da empresa. “Uma das dificuldades que eu tinha com o Beto Sicupira era porque eu queria vender as Americanas”, recorda Luiz Cezar Fernandes, sócio do Banco Garantia com o trio de bilionários e nome importante na construção do império nos anos 1990. “O nosso negócio não era ter ações de empresa, mas o capital na mão. Consegui vender a Alpargatas, mas começou essa discussão sobre a Americanas, eu desisti e fui embora.”

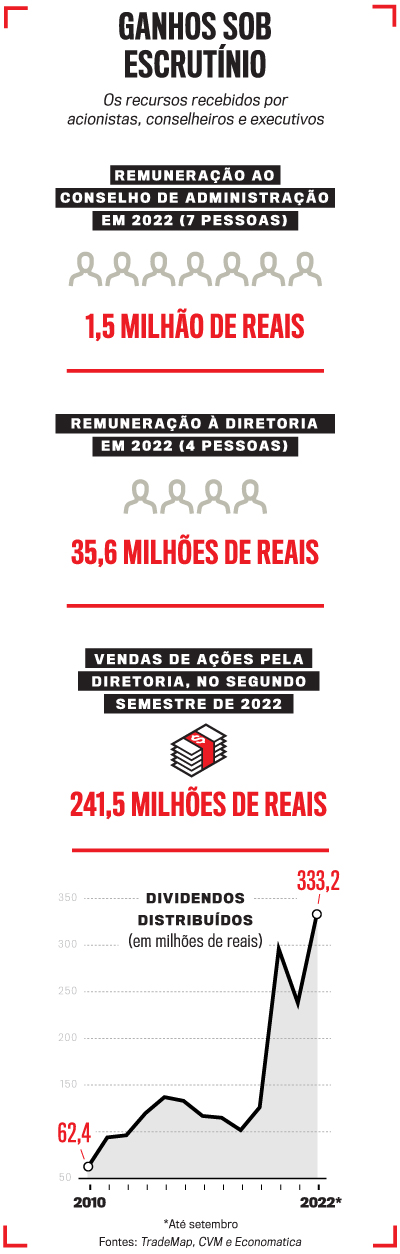

Até a contratação de Rial, em agosto, cinco meses antes de sua posse efetiva, a função de CEO foi exercida pelo espanhol Miguel Gutierrez, com 29 anos de casa. Investidores e executivos próximos à companhia contam, no entanto, que as grandes decisões eram centralizadas no próprio Sicupira. Uma vez que os balanços apontavam bons resultados, os pagamentos de bônus e de dividendos a diretores e conselheiros eram recorrentes. Entre 2011 e 2021, eles embolsaram mais de 700 milhões de reais, em remuneração e ações. Também aconteceu no ano passado o maior pagamento de dividendos a acionistas na história da empresa: 333,2 milhões de reais, apenas até o terceiro trimestre. Com os dividendos de 2022, apenas o trio de acionistas de referência embolsou mais de 100 milhões de reais. Outro movimento suspeito foi a venda de 200 milhões de reais de ações pelos executivos. Tal sucessão de fatos leva, hoje, o mercado a perguntar quem — e desde quando — tinha conhecimento da complicada situação da companhia. As especulações são que as maquiagens de resultados passaram a ser impossíveis de se sustentar depois da disparada dos juros no Brasil. Com isso, as dívidas ficaram mais custosas — e impossíveis de ser dissimuladas.

A eclosão do escândalo da Americanas de certa forma leva o capitalismo brasileiro para o divã, em um momento em que a cultura de resultados a qualquer preço começa a ser questionada em nome de práticas lastreadas em transparência, governança sólida e relacionamento ético com funcionários, clientes e fornecedores (os chamados stakeholders). Os critérios de controle de entidades como a B3, a CVM e auditorias independentes também são postos em xeque. A B3, por exemplo, costuma ser acusada com recorrência de abrigar diversas empresas problemáticas em sua categoria de Novo Mercado e no Índice de Sustentabilidade, que deveriam ser referências de boas práticas. “A bolsa precisa assumir a responsabilidade de que seu Novo Mercado é apenas um conjunto de normas e não um selo de boa governança”, alerta Fabio Alperowitch, sócio-fundador da gestora Fama Investimentos. Há três anos, ele se desfez de suas ações da Americanas após identificar em estudos de campo e análises que havia muita insatisfação entre fornecedores, alta rotatividade de executivos e um balanço confuso. “Migrar para o Novo Mercado é extremamente vantajoso para as empresas de ética duvidosa. Todos os maiores escândalos recentes foram com empresas que estavam lá, como IRB, JBS, o grupo de Eike Batista, CVC, BR Foods, Linx e Smiles”, avalia. O caso de fraude na Americanas aponta que, além da resiliência necessária para encarar os desdobramentos que ainda virão, o capitalismo brasileiro tem uma colossal tarefa pela frente.

Publicado em VEJA de 25 de janeiro de 2023, edição nº 2825

O que o resgate do cavalo Caramelo revela sobre o Brasil

O que o resgate do cavalo Caramelo revela sobre o Brasil Putin fala em conflito global e diz que Rússia está ‘pronta para combate’

Putin fala em conflito global e diz que Rússia está ‘pronta para combate’ A apresentadora do SBT que ficou no meio de ‘fogo cruzado’ com a Globo

A apresentadora do SBT que ficou no meio de ‘fogo cruzado’ com a Globo SBT apaga vídeo comprometedor sobre doações no RS

SBT apaga vídeo comprometedor sobre doações no RS Despreparo e descaso: o que está por trás da tragédia no RS

Despreparo e descaso: o que está por trás da tragédia no RS