Alta do dólar pode durar mais tempo do que os brasileiros gostariam

A desvalorização do real, embora desagradável, é parte da estratégia do governo para estimular a volta dos investimentos internacionais e o crescimento

Uma máxima entre os especialistas em finanças diz que ministro da área econômica não opina sobre dois assuntos: câmbio e taxa básica de juros. A resposta à quebra dessa regra draconiana vem pela mão pesada do mercado, que entra em ação para lembrar que não existe um pronunciamento correto nesse assunto — o correto é não falar. O ministro da Economia, Paulo Guedes, na segunda-feira 25, deu um recado aos brasileiros preocupados com a recente alta do dólar. Em resposta a um jornalista em Washington, Guedes disse: “É bom se acostumar com câmbio mais alto e juro mais baixo por um bom tempo”. Imediatamente, a moeda brasileira encolheu quase 2% e o dólar fechou em 4,24 reais, o maior valor nominal desde 1994. No dia seguinte, a moeda americana abriu o mercado em 4,27 reais, encolheu um pouco de valor e fechou na quarta em 4,26 reais, cravando outro recorde nos 25 anos de existência da moeda brasileira. Tal oscilação é alarmante para todos os brasileiros que pretendem viajar para o exterior ou que fizeram compras em moeda americana em seus cartões de crédito. Como o cálculo de câmbio leva em conta taxas de transferência de divisas, impostos, além das margens de corretagem dos agentes financeiros, é bem provável que o valor de conversão para as operações feitas na última semana chegue bem perto de 5 reais. Ou seja, quem comprou um iPhone 11 nos Estados Unidos no crédito por 700 dólares no fim de outubro vai pagar por volta de 3 500 reais na fatura — quase 200 reais a mais do que se o valor de conversão fosse o do dia da compra.

Por mais dolorosa que possa parecer, a frase de Guedes faz sentido e funciona como uma espécie de aviso para quem tem esperança de encontrar câmbio mais favorável na temporada de férias daqui a um mês. E mais: pela primeira vez desde a criação do real, a atual disparada do dólar, na verdade, pode ser uma boa notícia para o país. O plano de Guedes é manter o dólar mais caro e a Selic mais baixa por um período longo. Isso vai estimular investimentos em infraestrutura e dar fôlego às indústrias exportadoras. Com esse arranjo, o governo pretende que os especuladores internacionais que hoje operam no mercado deem lugar a investidores interessados em aplicar recursos em infraestrutura, produção de bens e no setor de serviços. Como resultado, Guedes espera um maior impacto positivo no PIB e um processo de crescimento mais sustentável — sem o chamado voo de galinha. Entre se preocupar com os desejos da classe média, que gosta do real valorizado para fazer compras em Miami, e as necessidades do setor produtivo, que precisa ganhar competitividade para impulsionar as exportações com uma moeda mais baixa, o ministro da Economia deixou claro qual é a sua opção.

Mesmo que seja uma aposta deliberada da equipe econômica, a alta do dólar exigiu uma ação incisiva do Banco Central (BC) para que a situação não fugisse ao controle. A saída de investidores estrangeiros do país nos últimos meses e a redução no fluxo de investimentos internacionais transformaram a volatilidade cambial em uma preocupação constante dos técnicos responsáveis pela política monetária brasileira. Em agosto, o BC já havia promovido um leilão da moeda americana que injetou 1 bilhão de dólares no mercado para conter a alta — e isso quando a cotação estava em 4,12 reais. Na semana passada, antes da declaração de Guedes nos Estados Unidos, a notícia de que o déficit nas transações correntes, em outubro, foi de quase 8 bilhões de dólares — bem acima das expectativas — já havia acendido o sinal de alerta.

Na terça-feira 26, o BC decidiu despejar 2 bilhões de dólares nos bancos em um intervalo inferior a seis horas, para acalmar a súbita procura pela moeda americana e conter sua valorização. Foi a maior intervenção no mercado à vista de câmbio (ou seja, em dinheiro vivo, e não em contratos promissórios) desde fevereiro de 2009 — quando se vivia o auge da crise econômica global, deflagrada pela quebra do banco Lehman Brothers, em setembro de 2008, nos Estados Unidos. “Este é o pior novembro em muitos anos, com o mercado especulando em cima de highlights e de declarações sem fundamento”, afirmou o presidente do BC, Roberto Campos Neto. Traduzindo do economês, o que Campos quis dizer é que há uma reação exagerada a opiniões que não refletem a realidade da economia brasileira, instigada por aproveitadores em busca de ganhos vultosos em operações de curto prazo.

O fato é que, mesmo com as intervenções do BC, devem ser mantidas as perspectivas de desvalorização do real a longo prazo. O dólar está mais caro por vários fatores. Um deles é o desempenho econômico dos Estados Unidos. O país avança mais rápido do que outras nações — incluindo as europeias. A economia americana cresce pelo 11º ano seguido, gera 150 000 empregos por mês, apresenta a menor taxa de desemprego em cinquenta anos e tem inflação baixa, em nítido contraste com outras regiões do mundo, principalmente a conturbada América Latina — onde, quando existe crescimento, é pífio.

Por outro lado, o Brasil não parece ter a preocupação de se demonstrar um porto seguro para os dólares vindos de fora. A demora do governo de Jair Bolsonaro em seguir com a agenda de reformas, as constantes crises palacianas e o temor de instabilidade social e política são sinais de alerta para quem observa o país do exterior. “Existia uma confiança de que era só aprovar a reforma da Previdência para começar a chuva de dólares no Brasil”, diz o economista Gino Olivares, do Insper. “O país ainda tem condições de se posicionar de forma mais atraente e se tornar um caso de sucesso em 2020, mas o governo precisa agir para que isso ocorra.”

A aposta do ministro da Economia desagrada particularmente a uma parcela de brasileiros que acreditava que o dólar ficaria estabilizado entre 3 reais e 3,50 reais, uma das promessas de Bolsonaro. A engenheira Bianca Oliveira, de 31 anos, viajou para os Estados Unidos justamente na terça em que aconteceu o estouro do câmbio. Sua intenção era aproveitar as promoções da Black Friday em Nova York. “Tinha me planejado para essa viagem adquirindo, mês a mês, uma determinada quantia de dólares. De certa forma garanti o básico com isso, mas as compras, que costumo fazer no cartão, vão ficar para outra ocasião”, diz. Para tristeza de Bianca, essa oportunidade deve demorar, já que os viajantes precisarão conviver com uma definição atualizada de dólar. “A alta é estrutural. Um dos lados positivos é que, em vez de viajar com maior frequência ao exterior, o brasileiro terá de optar por um destino doméstico. Isso passa a movimentar o turismo e a economia aqui, e não lá”, diz Gustavo Loyola, ex-presidente do Banco Central. “O mais importante não é o valor da moeda, mas sua estabilidade. O que é prejudicial tanto para os consumidores como para toda a economia é a falta de previsibilidade.”

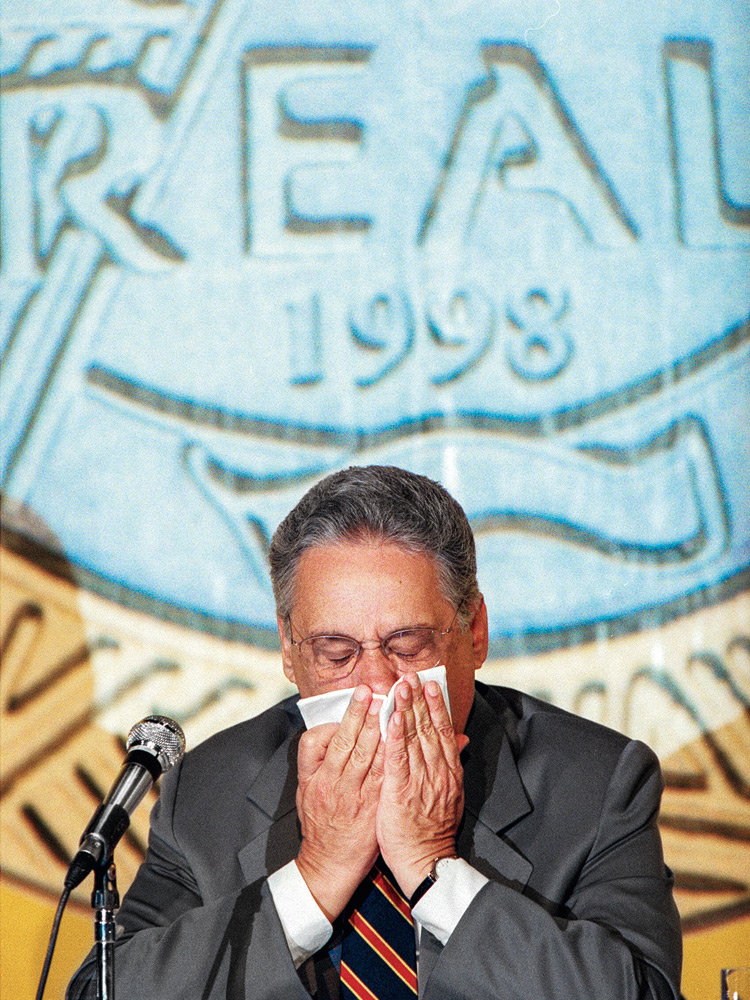

Muito da tensão provocada pela oscilação cambial vem do trauma sofrido pelos brasileiros quando o real, então moeda forte pareada ao dólar, se desvalorizou abruptamente em 1999. Isso se deu com a decisão da equipe econômica do segundo governo de Fernando Henrique Cardoso de flexibilizar o câmbio no país. Três crises internacionais — a do México, a dos Tigres Asiáticos e, por fim, a da Rússia — quase quebraram o Brasil, forçaram a liberação do câmbio e custaram o emprego do então presidente do BC, Gustavo Franco. Nessa ocasião, o Banco Central extinguiu as bandas cambiais, um mecanismo que permitia o controle da variação do valor do dólar. Como resultado, a cotação da moeda americana disparou. “A banda cambial nos fazia queimar as reservas internacionais, colocando dólares no mercado para controlar a alta. À época, cometeu-se o erro de acabar com esse mecanismo bruscamente, levando os investidores a retirar o dinheiro do país”, afirma Jackson Bittencourt, coordenador do curso de economia da PUC do Paraná.

Depois desse episódio, a volatilidade do dólar passou a refletir o termômetro político. Em 2002, quando houve a sinalização de que o então candidato petista, Luiz Inácio Lula da Silva, ganharia as eleições, os mercados ficaram em polvorosa. Pouco antes da votação, em agosto, a moeda chegou a ser vendida com valor até 70% superior ao do início daquele ano. No dia 10 de outubro, menos de uma semana após a eleição, o dólar fechou em 3,99 reais — recorde detido por mais de uma década. O motivo: na véspera do pleito a agenda econômica do ex-metalúrgico era uma incógnita. O temor arrefeceu quando ficou claro que o novo presidente não comprometeria as conquistas trazidas pelo real. Depois seguiram-se anos de calmaria. Nem mesmo a crise financeira de 2008 fez o dólar se aproximar dos valores de 2002. A bonança só acabou com a reeleição, em 2014, de Dilma Rousseff — cuja desastrosa política econômica reverbera até hoje. Os gastos excessivos e as intervenções diretas em bancos, em conjunto com a perspectiva do impeachment, fizeram a cotação bater em 4,19 reais em setembro de 2015, patamar que só foi quebrado neste ano.

No cenário atual, o impacto da alta fica restrito a setores dolarizados da economia — como a aviação comercial e as indústrias altamente dependentes de importações. Medidas recentes como o teto de gastos, que impediu a gastança desenfreada do governo, e a liberação dos preços de energia, somadas à desaceleração econômica global causada pela guerra comercial entre Estados Unidos e China, afastam o risco de um choque inflacionário no país nos moldes de antigamente. “O contágio de outros setores tende a ser moderado e vagaroso”, diz André Braz, economista da Fundação Getulio Vargas. A aposta de Paulo Guedes foi dura, mas, apesar de choques e temores, o caminho trilhado até aqui está correto. Aquela viagem a Nova York pode esperar.

Publicado em VEJA de 4 de dezembro de 2019, edição nº 2663

SEGUIR

SEGUIR

SEGUINDO

SEGUINDO

Em prisão domiciliar, Bolsonaro recupera otimismo e vê luz no fim do túnel

Em prisão domiciliar, Bolsonaro recupera otimismo e vê luz no fim do túnel O apetite do mercado com a nova privatização de Ratinho Junior

O apetite do mercado com a nova privatização de Ratinho Junior Governo Lula estuda retaliação contra movimentos de Ciro Gomes

Governo Lula estuda retaliação contra movimentos de Ciro Gomes A questão de saúde que tirou William Bonner da bancada do Jornal Nacional

A questão de saúde que tirou William Bonner da bancada do Jornal Nacional