Segunda-feira de cinzas

O fim da folia dos juros próximos de zero nos EUA derruba as bolsas em todo o mundo e preocupa os investidores

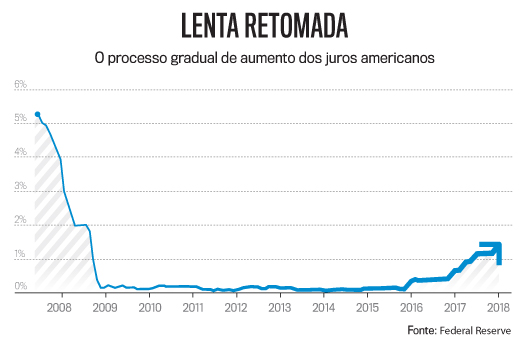

Foram anos e anos de uma condição única na economia mundial. Ao longo de uma década, as taxas básicas de juros nos Estados Unidos e na Europa permaneceram próximas de zero. Foi o remédio usado para aplacar a forte recessão causada pela crise financeira desencadeada em 2008. A fraqueza da retomada econômica e a inexistência de pressões inflacionárias permitiram que o custo do dinheiro se mantivesse em patamares historicamente baixos nas economias desenvolvidas. O Brasil e outros países emergentes tiraram proveito dessa conjuntura, porque receberam bilhões de dólares em investimentos atraídos por aplicações mais rentáveis. Mas sempre pairou a dúvida sobre até quando duraria a folia dos juros baixos. Na semana passada, houve um relevante sinal de alerta de que esse momento pode estar perto do fim. O índice Dow Jones, da Bolsa de Nova York, sofreu a maior queda em seis anos, ao recuar 4,6% na segunda-feira. Outros índices financeiros também registraram redução acentuada pelo mundo. No Brasil, o Ibovespa caiu 2,6%. Nos dias seguintes, as bolsas oscilaram, mas o recado estava dado: a bonança acabou.

Motivos não faltaram para uma queda tão abrupta. O primeiro é a avaliação de que as taxas de juros nos Estados Unidos podem subir mais rapidamente do que se projetava. Os dados mais recentes do mercado de trabalho americano mostraram uma economia vigorosa: os salários cresceram 3% no último ano, o melhor ritmo desde 2009. Foram criadas 200 000 vagas em janeiro. Esses dados sugerem que a inflação pode aumentar, o que obrigará o banco central americano, o Fed, a acelerar a alta dos juros — má notícia para a aplicação em ações.

A forte queda nas bolsas americanas ainda coincidiu com a posse do novo presidente do Fed, Jerome Powell. Evidentemente, ele não tem responsabilidade pelo movimento atual, mas a avaliação no mercado é que Powell vai manter a política de sua antecessora no cargo, Janet Yellen. A volatilidade também se explica pela valorização exagerada das ações nos últimos meses, o que reflete o presentão dado às empresas americanas por Donald Trump na forma de redução de tributos. Uma correção, portanto, deveria acontecer em algum momento. Em 2017, o índice Dow Jones festejou uma alta de 25%. Por fim, há ainda uma explicação tecnológica para a segunda-feira de cinzas: atualmente, a maior parte das operações nos mercados é feita por robôs com base em algoritmos. O início do movimento de venda de ações no pregão, bem acima do comportamento-padrão, teria levado a uma reação em cadeia das máquinas para se desfazer de mais papéis com o objetivo de interromper as perdas.

E o Brasil com isso? O crescimento esperado neste ano está perto de 3%, mas isso não significa que a economia esteja imune aos choques externos, muito pelo contrário. “É um cenário que inspira muitos cuidados. Essa alta nos juros lá fora pode coincidir com o processo eleitoral no Brasil, que continua muito incerto. Isso ampliaria os efeitos sobre o país”, diz André Perfeito, economista da Gradual Investimentos. Em resumo, a previsão é de turbulências à frente. Se Brasília colaborasse fazendo a reforma da Previdência, os solavancos seriam mitigados. Mas isso parece cada vez mais distante.

No Brasil, queda histórica

Apenas dois dias depois da queda brutal das ações pelo mundo, o Banco Central brasileiro reduziu as taxas de juros de 7% para 6,75% ao ano. A decisão foi tomada de forma unânime pela diretoria da instituição, comandada por Ilan Goldfajn. Nunca antes a Selic, a taxa de referência para as operações de crédito do sistema financeiro, fora tão baixa.

A dúvida está em saber se ela poderá ser mantida nesse nível caso haja uma piora do cenário externo. Ainda assim, o atual estágio da economia brasileira, na avaliação dos diretores do BC, ofereceu condições para a redução da Selic: a recuperação da atividade econômica ainda está aquém daquele patamar em que passaria a pressionar a inflação a ponto de pôr em risco o cumprimento da meta oficial, de 4,5% neste ano e de 4,25% em 2019. As projeções do mercado indicam uma variação nos preços de 3,9% em 2018 e de 4,25% no próximo ano. A economia deve crescer perto de 3% neste ano, mas a recuperação do mercado de trabalho será gradual (veja reportagem), e isso significa alívio sobre os salários.

Outras fontes de pressão, como o setor de serviços e os preços de alimentos, estão contidas. O comunicado do BC, no entanto, sinalizou que o longo processo de redução da taxa básica de juros, iniciado em outubro de 2016, quando a Selic estava em 14,25% ao ano, está perto do fim. O mercado aposta que, na próxima reunião do Copom, no fim de março, não haverá novo corte.

Publicado em VEJA de 14 de fevereiro de 2018, edição nº 2569

SEGUIR

SEGUIR

SEGUINDO

SEGUINDO

Shopping se manifesta sobre ‘calote’ de Taís Araújo

Shopping se manifesta sobre ‘calote’ de Taís Araújo Ivanir dos Santos entra com representação contra Ludmilla: ‘É crime’

Ivanir dos Santos entra com representação contra Ludmilla: ‘É crime’ A mais longa das noites: países árabes cooperaram com Israel contra Irã

A mais longa das noites: países árabes cooperaram com Israel contra Irã A morte que vai abalar ‘Renascer’ – e as diferenças para a versão original

A morte que vai abalar ‘Renascer’ – e as diferenças para a versão original Dívida de Taís Araújo em condomínio vira caso de Justiça

Dívida de Taís Araújo em condomínio vira caso de Justiça